La tokenización de activos surge como una fuerza transformadora en el panorama financiero en constante evolución, remodelando la forma en que percibimos e intercambiamos activos. Este artículo profundiza en el futuro de la tokenización de activos, examinando su impacto potencial en las finanzas tradicionales y las aplicaciones del mundo real.

Comprensión de la tokenización de activos

La tokenización de activos implica convertir activos físicos o financieros en tokens digitales en una Blockchain según Immediate ProAir. Este proceso aporta liquidez, divisibilidad y accesibilidad a activos tradicionalmente ilíquidos. Empresas como Harbour han sido pioneras en la tokenización de bienes raíces, permitiendo a los inversores poseer fracciones de propiedades de alto valor.

Revolución inmobiliaria

La tokenización de bienes raíces abre nuevas oportunidades para los inversores. Propy, una plataforma inmobiliaria basada en blockchain, facilita las transacciones inmobiliarias transfronterizas utilizando activos tokenizados. Esto simplifica el proceso de compra y amplía el acceso a la inversión, alterando el mercado inmobiliario tradicional.

Valores Tokenizados

Los valores tradicionales están transformando la tokenización. Las acciones de empresas, por ejemplo, pueden representarse como tokens en una cadena de bloques. Securitize, una plataforma para digitalizar valores, ejemplifica cómo la tokenización mejora la liquidez y simplifica la gestión de valores tradicionales.

Bienes artísticos y culturales

A través de la tokenización, las obras de arte y los bienes culturales están encontrando su camino hacia el ámbito digital. Maecenas, una plataforma de inversión en arte, permite a los usuarios comprar propiedad fraccionada de obras de arte valiosas. Esto democratiza la inversión en arte, haciéndola accesible a un público más amplio.

Mayor liquidez y accesibilidad

La tokenización de activos democratiza el acceso a mercados tradicionalmente exclusivos. La capacidad de intercambiar tokens las 24 horas del día, los 7 días de la semana en plataformas blockchain mejora la liquidez. Empresas como tZERO facilitan el comercio secundario de activos tokenizados, brindando a los inversores una accesibilidad al mercado sin precedentes.

Racionalización del capital riesgo

Las empresas emergentes están recurriendo a la tokenización para recaudar fondos. Este método permite a las empresas emitir tokens que representan propiedad o rendimientos futuros. Polymath proporciona una plataforma para crear y gestionar tokens de seguridad, agilizando el proceso de obtención de capital para empresas.

Materias primas y bienes tokenizados

Más allá de los bienes raíces y los valores, las materias primas están ingresando al campo de la tokenización. Empresas como Open Mineral tokenizan las materias primas, lo que permite un comercio eficiente y reduce las complejidades asociadas con los mercados tradicionales de materias primas.

Consideraciones regulatorias

A medida que la tokenización de activos gana terreno, los marcos regulatorios están evolucionando. Empresas como TokenSoft navegan por el panorama regulatorio y brindan soluciones de cumplimiento para valores tokenizados. Lograr el equilibrio adecuado entre innovación y cumplimiento normativo es crucial para adoptar ampliamente los activos tokenizados.

Desafíos y escalabilidad

A pesar de su potencial, la tokenización de activos enfrenta desafíos. Los problemas de escalabilidad, la interoperabilidad entre diferentes cadenas de bloques y las incertidumbres regulatorias plantean obstáculos. Empresas como Polkadot, que se centran en la interoperabilidad de blockchain, tienen como objetivo abordar estos desafíos y fomentar un ecosistema más escalable.

Impacto en la Banca Tradicional

La tokenización de activos desafía el papel de las instituciones bancarias tradicionales. La capacidad de negociar activos directamente en plataformas blockchain reduce la necesidad de intermediarios. Empresas como ConsenSys trabajan en soluciones blockchain que permiten a los usuarios administrar sus activos sin depender en gran medida de los servicios bancarios tradicionales.

Conclusión

El futuro de la tokenización de activos promete un sistema financiero más inclusivo y eficiente. El potencial transformador se hace evidente a medida que ejemplos del mundo real demuestran su aplicación en diversas clases de activos. Si bien los desafíos persisten, el desarrollo continuo de marcos regulatorios y soluciones tecnológicas probablemente impulsará la tokenización de activos hacia la corriente principal, redefiniendo la forma en que invertimos, comerciamos e interactuamos con los activos financieros.

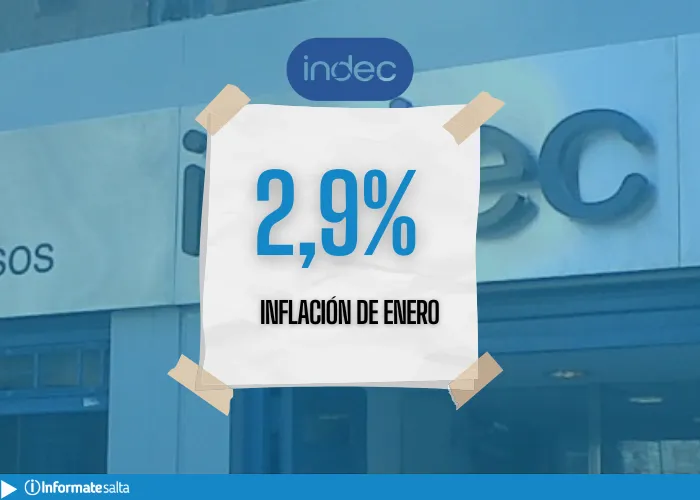

Tras conocerse la inflación de enero, afirman que "el 10% es una fantasía"

Aun no comenzó la venta oficial, pero ya ofrecen reventa de entradas para Boca en redes